碳价太低无法有效激励市场投资,碳价过高又对企业市场竞争力造成损害,而碳差价合约作为一种金融衍生价格工具很好地化解了这样的矛盾。

近年来全球工业碳排放持续增长,尽管目前的减排重点几乎是放在电力行业,但从中长期来看,工业部门的脱碳工作同样重要。由于工业部门温室气体排放来源广、数量高,生产商对成本投入敏感,而碳排放交易系统恰恰又是一种以最低成本实现减排目标的市场化机制,因此工业部门的脱碳转型非常适合纳入碳排放交易体系下进行管理。

对于生产者来说,碳排放交易体系下的配额价格往往在经营决策中被视为边际成本,是一种需要在投资评估中反映的有价商品。配额的盈亏将激励生产商通过减排来不断优化自身的生产运营。理论上,随着时间的推移,低碳产品将比高碳产品获得更多市场份额;价格的相对变化促使市场投资低碳资产,以开发更低碳的新产品、新工艺和新技术。

然而,在全球碳价格缺乏统一的情况下,各国碳价的差异以及各区域性碳市场间相同产品碳排放成本的变化将有引发碳泄漏的可能。较高的排放成本使得国内生产商处于竞争劣势,失去市场份额的压力将迫使国内生产商转移生产及投资到无碳排放成本的地区,即碳价差异导致了碳泄漏。

碳排放转移导致的碳泄漏不仅威胁国内气候政策的环境效力,如果转移到碳强度相对较高的地区,还将导致全球排放量的增加。此外,与碳泄漏相关的竞争力转移还会带来经济、社会和政治等一系列重大问题。

短期内,边际碳成本决定了产能的利用程度。生产商之间边际碳成本的差异可能导致短期竞争力的丧失;从长期来看,平均碳成本对投资决策非常重要,并可能通过离岸投资将生产转移到碳约束较少的地区。碳成本高的地区工厂将关闭,并被碳成本低或没有碳约束地区内的工厂取代,或者工厂仍在碳成本高的地区运营,但产能的边际增长已转移到碳约束较少的地区,从而导致碳泄漏。

从碳泄漏的角度来看,边际成本和平均成本对于产量决策以及市场份额的保持至关重要,而配额的免费分配原则决定了平均生产成本在多大程度上反映碳的价值。实践证明,配额的免费分配会降低生产商的碳成本,影响生产和投资决策,进而降低碳泄漏的发生风险。然而,碳排放交易系统下的配额免费分配制度不可能持久,最终免费配额的分配总量将受制于强制拍卖的比例。

解决工业深度脱碳进而避免碳泄漏的问题在很大程度上应取决于工业领域的减排机会在哪里。如果减排的激励仅仅来自于工艺的创新和产品价格的提升,在目前的政策环境下,企业将面临难以减排的巨大风险。

因为碳成本在产品价格中的传递有限,企业可能无法收回深度减排的成本,而必须依赖于销售盈余的免费配额,如果碳价太低,根本无法激励对低碳技术的投资。此外,排放密集型行业的低碳投资往往又是资本密集型,需要进行长期投资,企业很难将配额作为一个可靠的长期投资回报策略,因为它过度依赖于市场对配额的需求以及配额免费分配的政策承诺期。

做为新型的金融衍生工具,碳差价合约(CCfD)提供了一种降低资本密集型项目投资风险的方法,并有效保障了低碳技术的投资回报。对政府而言,CCfD还提供了另一个吸引投资方的特点,即投资成本可能会随着时间的推移和碳价格的上涨而逐步收回。

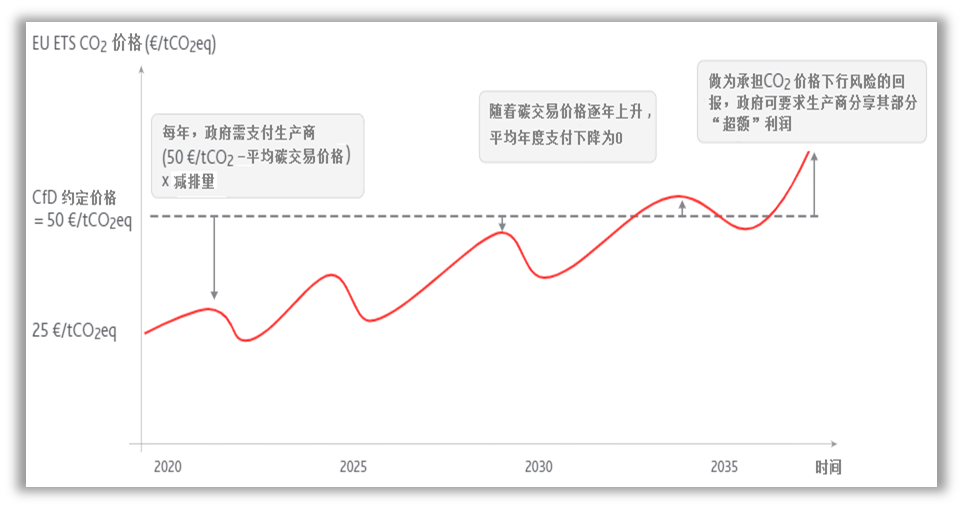

具体而言,CCfD为项目的减碳成本设定了一个约定价格,例如50元/tCO2。如果到年底,排放交易系统的碳平均价格仅为40元/tCO2,低碳项目投资方对其项目中每减排一吨二氧化碳,政府将补偿其差价(即10元/tCO2)。如果碳平均价格等于或略高于50元/tCO2,则低碳项目投资方不会收到差额补偿。但如果碳市场年平均价格远超50元/tCO2的约定价格,则政府可以选择不要求投资者向政府支付任何收益,也可以选择要求投资者分享其超额利润的一部分做为政府承担低碳项目碳价下行风险的回报。

CCfD在低碳技术商业投资的应用(图片来源:IDDRI)

CCfD的功能类似于为低碳项目投资者提供的一种政策保险计划,以规避未来政策的变动风险。项目投资方通过竞争性投标方式来实现其低碳技术的商业化生产,报价确定了减碳成本的约定价或最低价。一旦中标,中标者将得到政策的支持,通过CCfD为中标项目提供长期最低价格担保,从而减轻项目投资者面临的政策和市场风险。当市场或政策发生变化,使减碳成本低于约定的价格时,政府将支付差额以满足价格下限。

CCfD机制使得低碳项目的减排投资成本更好地反映出了碳排放的真实社会成本。它通过设定一个预测性的高位碳价以制定长期投资决策,并成为排放交易机制的有益补充。

从纯粹的经济角度来看,CCfD也是一种经济高效的减排方法。如果将预期的二氧化碳减排成本与政府的影子碳价格进行比较,就可以看出这一点。

例如,根据法国气候中和目标计划,到2022年,财政政策的碳排放价格将达到86欧元/tCO2,到2030年将升至100欧元/tCO2以上。欧洲复兴开发银行使用的影子碳价格在2020年为40-80欧元/tCO2,到2030年为50-100欧元/tCO2。同时,欧盟委员会制定的气候中和经济长期战略发现,到2050年,影子碳价格在250-350欧元/tCO2之间是合适的。

相比之下,CCfD的约定价格可设定为最初的适度价格如50-60欧元/tCO2,随着时间的推移,这一约定价格可能会逐渐提高。CCfD的机制将有助于反映碳的真实成本,并缩小碳交易系统中碳价与能源密集型行业投资者面临的成本差距。

从法律的角度来看,CCfD也可视为是一种补贴机制。在CCfD的有效期内,政府向投资者补偿的款项如果多于其收到的回款,CCfD就构成了对投资者的净支付形式。由于CCfD从设计上就是将风险从项目投资方转移到政府,因此从技术上讲也是一种法律定义下的国家援助。

在制定CCfD时,需考虑合同的形式、范围、条件、数量和价格等设计要素。如果存在碳排放交易系统,可在现有碳价格基础上制定CCfD,否则有效碳价格水平会受到影响。CCfD应选择一个市场参与者可获得的适当参考价格,以最大限度地降低投资者的基差风险。就排放交易系统而言,这一作用可以通过排放配额拍卖的平均价格来体现。

CCfD方法通过利用现有的低碳技术生产激励措施,将项目支出最小化。通过正面解决技术商业化的主要障碍,有效缩小创新低碳技术的商业化差距,从而加快低碳项目投入运营。

虽然CCfD有助于能源密集型产业的脱碳,但它仍需要其他政策的支持来确保CCfD的有效实施。例如,对于一些低碳技术的初次商业应用,即使有CCfD,项目也会遭遇金融部门更高程度的风险规避,即要求CCfD相对较高的约定价格以应对技术风险的不确定性,这将明显增加政府的风险及成本。

随着碳交易系统减排力度的加大,免费配额总量终将会逐步下降。那些面临碳泄漏风险的行业是否会随着免费配额预算的下降而提前实施减排,或者面临不断增加的碳成本而导致碳泄漏还不得而知。但不管怎样, 鉴于技术性的优势,CCfD仍然值得进一步研究和借鉴。