当前,国内外关于上市公司治理情况评价的研究很多,不同评价系统各有分类方式和侧重点,或是看重外部力量的影响,或是股东主权为核心,或是董事会治理为重点等。评价指标体系多从信息披露、中小股东的利益保护、上市公司独立性、董事会的独立性以及监事会参与治理、高管薪酬等维度展开,指标多达数十甚至过百。事实上,由于公司治理和公司治理评价日趋复杂,大量指标的采用使得评价结果的差异性大、任意性强,并不能真实全面反映上市公司治理状况。因此,我们在选取公司治理相关评价指标时,跳出传统公司治理指标体系的束缚,尽量选取最有代表性和最能反映现实问题的指标,以提高评价的有效性。

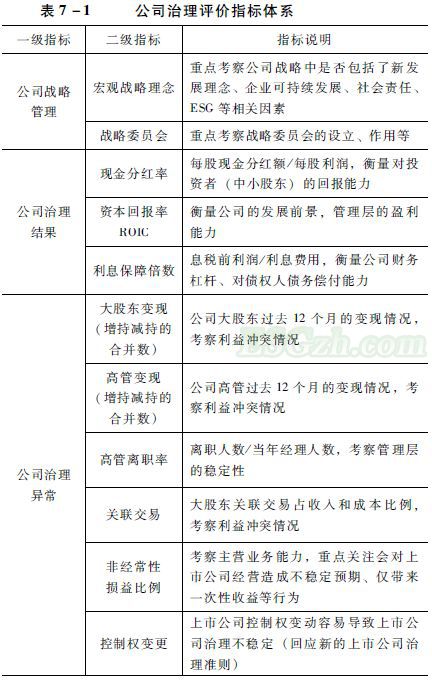

(一)主要指标及其设计思路

1.公司战略管理

不同规模、不同行业、不同时期的上市公司战略千差万别,会直接影响企业的公司治理情况。作为研究者,由于不能深入对每个考察对象进行一对一深入调研,难以精确判断其具体战略优劣,仅从已披露数据进行主观推断难免有失偏颇,因此,本研究对上市公司具体运营战略的恰当与否不做判断,允许合理存在的任何形式。但从国际、国内机构投资者的投资实践、交易所规范的相关要求以及未来的发展趋势等角度出发,重点关注企业战略中是否考虑了新发展理念、社会责任、可持续发展或ESG等因素。这些因素应该成为上市公司需要重点关注的发展机会或者潜在风险,而不仅仅是为了满足监管的要求。此外,关注上市公司是否设立战略委员会,是否能够在公司长期发展战略、重大投资决策的研究、实施中发挥作用。

2.公司治理结果

目前,我国上市公司存在较为普遍的治理失灵和中小投资者保护失灵问题,其症结与股东中心主义、股东—董事会—管理层委托代理机制失灵相关,由此带来比较严重的战略不稳定、操纵股价、利益输送和财务造假等问题。因此,本研究重点关注公司治理是否最终达成利益相关者的共同治理,而不是仅考虑股东利益的最大化。考虑到职工、客户、社区等部分归于社会价值部分,本部分的评价主要从股东、管理层、债权人的制衡入手。从结构上看,如果这些利益主体间的制衡是有效的,那么最终的利益分配是能达到或接近边际上风险回报相等的程度。因此,引入“现金分红率”、“资本回报率”(ROIC)、“利息保障倍数”三个指标,综合权衡公司治理成果。当公司投资资本回报率高,具有良好的未来发展前景时(高ROIC),可以减少现金分红比例,将更大的收益用于再投资;而公司未来前景较平稳,或者缺少高回报投资机会,则应将更多的回报用于现金分红,以由投资者(中小股东)自行决定投资方向。当公司现金流状况较好且未来有较好回报时,应增加负债,减少利息保障倍数,扩大杠杆以获得更高的资本回报;否则应减少财务杠杆的使用。至此,本研究在评价体系中将现金分红率、资本回报率、利息保障倍数三个指标汇总为“公司治理结果”这一综合指标综合反映上述权衡。

3.公司治理异常

在关注公司治理是否达成利益相关者共同治理要求的同时,本研究还重点关注公司战略实施过程中容易导致利益冲突、脆弱性、不稳定性的异常指标,包括是否存在大股东变现、高管变动、非经常性损益过高、关联交易、控制权变更等。采取股东变现(增持减持的合并数)、非经常性损益比例(绝对值)、高管离职情况、高管变现(增持减持的合并数)、控制权变更情况、关联交易情况六个考察指标,反映上市公司公司治理的异常。值得注意的是,此部分指标量化得分较低的公司,并不意味着公司一定出现了问题,只是提示该上市公司在这些方面表现出异常,需要投资人或其他利益相关方重点关注,以做进一步分析。

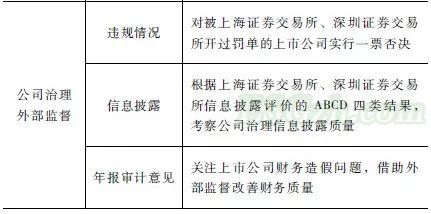

4.公司治理外部监督

关注上市公司的外部监督结果,包括上市公司违规被处罚情况、信息披露情况和外部审计意见。鉴于考察对象是上市公司,因此大部分公司在公司治理形式的满足方面差别不大,例如股东大会的规范度、董事任免程序是否合规、独立董事个数等。但如若连形式上都不满足,则没有评价的必要。因此,本研究对被中国证监会、两个交易所等部门开过罚单的上市公司实行一票否决。此外,关注交易所信息披露评价等级和财务报告审计意见,鼓励充分有效的信息披露和外部审计监督(见表7-1)。

(二)评价方法

第一,对部分指标采取排序赋值并标准化(归一化)的方法,以避免基础数值差异过大导致评价结果不准确,特别是容易出现某一个指标值对公司整体评价结果的放大影响,偏离评价初衷。

第二,使用层次分析法计算部分二级指标的权重。

第三,使用专家打分法确定一级指标的权重。

第四,根据总得分情况确定所考察上市公司评价等次,分为ABCD四类等次,“A”为优秀类,“B”为正常类,“C”为关注类,“D”是不合格类。

八、ESG评价体系建设相关政策建议

从对上市公司ESG情况的初步评价结果来看,同时有E、S、G三项得分的上市公司有725家,只有S、G两项得分的上市公司有2 115家,只有E、G两项得分的上市公司有10家,只有G一项得分的上市公司有180家,反映了我国上市公司在环境信息的披露方面还需进一步提高。

现阶段,应着力提升对ESG评价工作重要性的认识,可以考虑对上市公司和投资基金率先推行ESG评估体系,同时进一步完善激励约束机制等配套措施,提高ESG评价的有效性和实用性。

(一)提升对ESG评价工作重要性的认识

近年来,ESG理念在国际社会得到普遍认同,一些国际组织、行业管理组织、市场机构纷纷对企业乃至行业进行ESG评价,力图通过这项工作引导企业和投资人行为,促使企业经营活动和投资决策充分考虑环境、社会和公司治理因素,实现全社会层面的可持续与和谐发展。ESG评价工作已经引起各国政府、监管机构、金融机构、投资人以及社会公众的关注。ESG评价工作刚刚起步,社会各界对之的认识还很不够,对企业行为的评价还停留在主要依靠财务数据的阶段。ESG评价体系以及相关信息披露数量、质量和规范性均有不足,限制了ESG评估评级作用的发挥。

由于ESG高度契合了可持续发展理念,可以作为优秀企业家和社会投资者的最高行为准则,在促进中国经济转型升级、提升产品服务质量和效率、提高利益相关者(包括消费者、员工、股东、债权人等等)的满意度、有效控制环境与社会风险等方面均具有积极作用,政府有关部门应提高对ESG工作重要性的认识,尽快推出《ESG评价指引》。同时,要支持市场管理机构和行业自律协会构建完整的ESG披露、评估体系;鼓励咨询机构、评估机构等积极开展ESG评价评估工作,推动企业树立ESG理念,并将该理念融入企业经营战略和年度经营方针。在投资者教育体系中引入ESG内容,提高机构投资者的责任投资意识。

(二)对上市公司和投资基金率先推行ESG评估体系

上市公司在一国经济中具有“领头羊”和标杆的作用,对上市公司群体率先推行ESG评估评价体系,有助于强化上市公司信息披露能力建设,为行业内其他企业提供示范。投资基金业经过多年发展,已经成为中国资本市场的重要力量,在很大程度上引导着市场风向和投资偏好。对投资基金进行ESG评价,有助于改变和优化基金业的评价指标体系,调整和修正基金投资行为。为此,有关监管部门应当支持行业自律组织开展ESG评估,鼓励市场机构在ESG评价原则基础上推出行业细化评价指标。

目前,我国已经初步建立起了自愿社会责任信息披露体系,但信息披露质量不稳定、缺乏可对比性,且覆盖范围小于ESG评价体系。建议逐步建立并完善上市公司强制ESG信息披露制度,并选择部分ESG重要指标,逐步纳入风险监管体系。在制度建立初期,可借鉴境外经验(如中国香港、南非、巴西、澳大利亚),采用“不遵守就解释”的半强制性ESG信息披露制度。即赋予上市公司自主选择披露范围的权利,但对于那些选择不披露的环境问题,需要解释不需要披露的原因,也可选择排位靠前的大型上市公司、污染行业中的上市公司,以及大型公募基金先行试点。

(三)进一步完善配套措施

构建完整的ESG评价体系,不仅需要行业、企业的配合,也需要外部环境的支持。推行ESG理念不仅是行业、市场管理机构的使命,也是其他相关政府部门的职责所在。一方面,ESG评价需要自然环境监测数据、环境行为评价等外部信息来补充企业ESG数据披露的不足;另一方面,推进ESG体系需要配套激励约束机制。例如对ESG评分高的上市公司在招标、采购、税收减免等方面可以给予一定的鼓励措施,在IPO、再融资、绿色信贷等方面提供便利条件;对于不按照要求披露或者披露信息严重虚假的公司、对ESG评分低的上市公司应给予相应的制裁。为此,需要政府相关部门之间加强合作,建立及时有效的信息沟通机制。

推动企业基于碳市场披露气候变化信息,面临的问题和挑战有哪些?

做好企业气候信息披露,对于碳市场的稳定、活跃运行,能带来哪些促进作用?

企业气候信息披露与碳市场有什么关系?为什么提出基于碳市场的气候信息披露制度建议?